漫画:改革红利 新华社发 朱慧卿 作

新华社北京1月18日电 题:确保个税改革红利惠及千家万户——个税热点问题面面观

新华社记者郁琼源、刘红霞、胡璐、桑彤

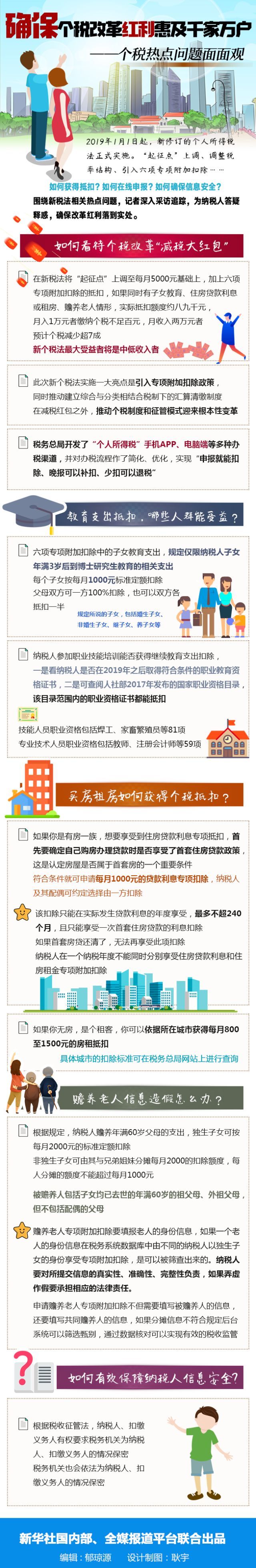

2019年1月1日起,新修订的个人所得税法正式实施。“起征点”上调、调整税率结构、引入六项专项附加扣除……空前力度的改革给千家万户送来更大力度减税,也带来个税征管的巨变。

如何获得抵扣?如何在线申报?如何确保信息安全?围绕新税法相关热点问题,记者深入采访追踪,为纳税人答疑释惑,确保改革红利落到实处。

如何看待个税改革“减税大红包”

新年伊始,很多人都在忙着下载个税软件或向单位填报信息表,等待收下个税改革送来的“减税大红包”。

记者算了一笔账,在新税法将“起征点”上调至每月5000元基础上,加上六项专项附加扣除的抵扣,如果同时有子女教育、住房贷款利息或租房、赡养老人情形,实际抵扣额度约八九千元,月入1万元者缴纳个税不足百元,月收入两万元者预计个税减少超7成。

专家表示,新个税法最大受益者将是中低收入者。在带来减负利好的同时,关键要通过税收征管水平的提升,将好事办好,让改革红利进入千家万户。

北京国家会计学院教授李旭红说,新个税法影响面广,受到全社会高度关注。纳税人在广泛讨论个税热点问题中增强了依法纳税意识,推动国家税收征管水平不断提升。

此次新个税法实施一大亮点是引入专项附加扣除政策,同时推动建立综合与分类相结合税制下的汇算清缴制度。在减税红包之外,推动个税制度和征管模式迎来根本性变革。

税务总局开发了“个人所得税”手机App、电脑端等多种办税渠道,并对办税流程做了简化、优化,实现“申报就能扣除、晚报可以补扣、少扣可以退税”。从国务院印发《个人所得税专项附加扣除暂行办法》到2019年1月中旬,全国税务系统共开展42万多场培训,12366纳税服务热线答复个税问题累计超过100万人次,税务总局“个税直通专线”回复疑难问题1300余个,基本做到了有问必答、有难必解。

“无论专项附加扣除,还是汇算清缴都是新生事物,涉及千千万万纳税人的切身利益。”中国社科院财经战略研究院研究员张斌说,个税新制度从建立到完善不可能一蹴而就,需要包括纳税人在内的社会各界共同参与。

漫画:依法保护信息 新华社发 王鹏 作

教育支出抵扣,哪些人群能受益?

子女教育支出包括新生儿吗?非婚生子女能受益吗?

六项专项附加扣除中的子女教育支出,规定仅限纳税人子女年满3岁后到博士研究生教育的相关支出,每个子女按每月1000元标准定额扣除。父母双方可一方100%扣除,也可以双方各抵扣一半。

记者了解到,规定所说的子女,包括婚生子女、非婚生子女、继子女、养子女等。

在继续教育方面,不少人关心:哪些可以列入技能人员职业资格和专业技术人员职业资格培训抵扣?

李旭红说,纳税人参加职业技能培训能否获得继续教育支出扣除,一是看纳税人是否在2019年之后取得符合条件的职业教育资格证书,二是可查阅人社部2017年发布的国家职业资格目录,该目录范围内的职业资格证书都能抵扣,其中技能人员职业资格包括焊工、家畜繁殖员等81项;专业技术人员职业资格包括教师、注册会计师等59项。

买房租房如何获得个税抵扣?

“我卖了第一套房后又买了一套,算首套住房吗?”“我的房在老家,我在外地工作还租着房,能同时享受住房贷款利息、住房租金两项扣除吗?”

新个税法实施以来,住房贷款利息或住房租金专项附加扣除成为大家关注的热点,纳税人千差万别的情况也使得抵扣面临诸多挑战。

如果你是有房一族,想要享受到住房贷款利息专项抵扣,首先要确定自己购房办理贷款时是否享受了首套住房贷款政策,这是认定房屋是否属于首套房的一个重要条件,符合条件就可申请每月1000元的贷款利息专项扣除,纳税人及其配偶可约定选择由一方扣除。

当然,该扣除只能在实际发生贷款利息的年度享受,最多不超240个月,且只能享受一次首套住房贷款的利息扣除。也就是说,如果首套房贷还清了,那么就无法再享受此项扣除。此外,纳税人在一个纳税年度不能同时分别享受住房贷款利息和住房租金专项附加扣除。

如果你无房,是个租客,你可以依据所在城市获得每月800至1500元的房租抵扣。具体城市的扣除标准可在税务总局网站上进行查询。

漫画:惠及 新华社发 徐骏 作

赡养老人信息造假怎么办?

今后子女赡养老人支出可以抵扣个税,但如何申请抵扣成为近期热点。

根据规定,纳税人赡养年满60岁父母的支出,独生子女可按每月2000元的标准定额扣除;非独生子女可由其与兄弟姐妹分摊每月2000的扣除额度,每人分摊的额度不能超过每月1000元。

需要注意的是,被赡养人包括子女均已去世的年满60岁的祖父母、外祖父母,但不包括配偶的父母。

有人提出极端假设情形,4个兄弟姐妹分别在4个城市,各自申报自己为独生子女,要求享受每月2000元的扣除,造假信息能否核查?

张斌表示,赡养老人专项附加扣除要填报老人的身份信息,如果一个老人的身份信息在税务系统数据库中由不同的纳税人以独生子女的身份享受专项附加扣除,是可以被筛查出来的。“纳税人要对所提交信息的真实性、准确性、完整性负责,如果弄虚作假要承担相应的法律责任。”

李旭红说,申请赡养老人专项附加扣除不但需要填写被赡养人的信息,还要填写共同赡养人的信息,如果分摊信息不符合规定后台系统可以筛选甄别,通过数据核对可以实现有效的税收监管。

“在电子税务时代,信息会说话。”北京大学教授刘怡表示,此次个税改革为便利纳税人,尽可能不增加申报负担,但前提是纳税人要诚信申报,改革将加快诚信社会建设。

如何有效保障纳税人信息安全?

新个税法开启了我国个性化报税时代,为了尽早让纳税人享受到减税红利,大部分附加扣除在预扣预缴环节就可以享受,仅大病医疗一项,由于只有到年底才能算出一年花了多少医药费,所以要在第二年汇算清缴时才能扣除,需要纳税人自行申报专项扣除。不过,很多纳税人也担心,跑到税务局申报是否很麻烦?

根据规定,大病医疗由纳税人在办理年度汇算清缴时在8万元额度内据实扣除。纳税人享受此项扣除应当在专项附加扣除信息表填报相关信息,并留存医药服务收费及医保报销相关票据原件(或者复印件)等资料备查。

记者了解到,纳税人在次年3月1日至6月30日汇算清缴期限内,可以选择远程办税端报送相关信息,也可以就近到税务机关现场办理。税务机关鼓励纳税人远程报送相关信息。

此次个税申报过程中,不少人也担心填报在App上的个人信息是否安全?也有纳税人发现“任职受雇信息”中出现自己从未任职的单位信息,担心信息被盗。

对此,税务总局12366北京纳税服务中心回应说,遇到身份信息被冒用情况,纳税人可在App上点击该单位名称,并通过右上角的“申诉”按键发起“申诉”;税务部门也将尽快核实处理纳税人的涉税信息冒用问题,如情况属实,将对冒用单位或个人的涉税违法问题依法进行处理。

李旭红说,纳税人运用远程报送方式手机下载个人所得税App,注册时可选择人脸识别注册方式,有效保障信息使用者的信息安全。关于扣缴义务人获得纳税人的信息,目前仅限填写个税专项附加扣除信息表时纳税人自行填写并允许任职受雇单位获取的相关信息。

此外,根据税收征管法,纳税人、扣缴义务人有权要求税务机关为纳税人、扣缴义务人的情况保密。税务机关也会依法为纳税人、扣缴义务人的情况保密。

西南财经大学教授汤继强表示,我国个人所得税改革既符合国际通行做法,也符合我国税制和税收征管改革趋势。这次改革将是一个长期过程,出现的不少问题是全面深化改革进程中各领域积累问题的阶段性显现。税务、财政、公安、住建、金融、民政、人社、教育、卫生、医保等各政府部门的密切配合,以及广大纳税人支持改革的过程,将不断促进我国国家治理能力和治理体系现代化,必将进一步促进我国经济社会健康发展。(参与采写:王锦萱)

请输入验证码